La renda variable pot jugar un paper preponderant en una cartera

Les accions o renda variable, juguen un paper central en la construcció d’un portafoli. Les expectatives d’altes rendibilitats de la renda variable, encaixen perfectament, amb les necessitats dels inversors de generar creixement en les seves carteres al llarg del temps. Nombrosos estudis situen el retorn mitj de la renda variable, al voltant del 9% (o fins i tot 10%), en funció del període seleccionat (prenent com a referència la renda variable americana). Aquesta rendibilitat, no és superada per cap altra classe d’actiu. Per això, qualsevol cartera, tindrà normalment una proporció d’accions i el seu pes serà més o menys important, segons sigui la tolerància al risc, de l’inversor.

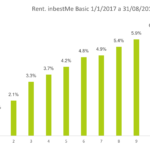

Aquests mitjanes de rendibilitat compostes, en el llarg termini, tal com fèiem amb l’arbre en explicar la fórmula de l’interès compost, donaria la progressió de capital acumulat següent, si comencéssim amb un capital de 10.000 €:

Evolució inversió 10.000€ en base a rendibilitat anual del 9%

Si l’inversor està disposat a assumir la volatilitat / risc dels mercats de la renda variable, el temps premia l’inversor amb generosos retorns. Però mai s’ha d’oblidar que hi ha una regla infal·lible en la inversió: en general, a més rendibilitat més risc.

Hi ha altres factors, que fan interessant per a l’inversor, invertir en accions, com ara la liquiditat, accessibilitat. A més en el llarg termini, està demostrat que són una gran protecció contra la inflació.

Com invertir

A les nostres carteres el nostre vehicle d’inversió principal, és la inversió directa en companyies, creant una piràmide de portafoli en funció del perfil de l’inversor. És convenient fixar-se un criteri provat per seleccionar companyies que destaquen en determinades característiques, per poder optar a batre el mercat i persistir en el llarg termini. Diferents inversors, poden tenir diferents enfocaments, alguns valoraran el rendiment per dividend, altres busquen “valor”, i altres, la capacitat de creixement, en funció de les seves preferències com a inversor i la situació personal (retirat / actiu, fiscalitat, etc.). A les nostres carteres, combinem aquestes estratègies en funció del perfil de l’inversor.

A Inbestme, creiem que el tram de renda variable és imprescindible per aconseguir que una cartera tingui capacitat de creixement. És important, assegurar-nos que l’import que invertim no el necessitarem en el curt termini, ja que en períodes curts, la volatilitat de la renda variable pot implicar, estar en pèrdues temporalment. Com més llarg placistes siguem, en teoria, més renda variable pot admetre la nostra cartera.

Segons sigui l’objectiu de la cartera i encara que la nostra tolerància al risc sigui màxima, pot ser convenient combinar en el nostre portafoli, trams de renda fixa que redueixin la volatilitat de la nostra cartera i per tant el risc, ja que en determinats períodes, la renda variable pot rendir fins i tot menys que la renda fixa.

Per l’inversor que comença i que té imports més moderats, és una opció molt interessant invertir en renda variable a través d’ ETFs. A les nostres carteres Inbestme Advanced combinem diferents ETFs de diferents classes d’actius i regions, que asseguren una exposició a la renda variable altament diversificada i eficient, però normalment combinada amb altres classes d’actiu que asseguren una aproximació eficient al risc.

Si vols començar a fer les primeres passes en el món de la inversió, les nostres carteres són una excel·lent manera de començar.

Coneix el teu perfil d’inversió i comença a invertir amb nosaltres com més aviat millor. El temps és el millor aliat per a l’inversor disciplinat.