La màgia de l’ interès compost o la força més poderosa de l’univers

Així, és com el mateix Albert Einstein va definir la fórmula de l’interès compost (probablement més llegenda que realitat).

A la foto adjunta (trucada per cert), el veiem explicant una derivada de la pròpia fórmula. La poderosa força que fa que sigui possible, en pocs anys, doblar una inversió en funció del tipus d’interès.

Prenem com a exemple la mitjana de revaloració anual composta de l’S&P500 que es situa al voltant del 9%.

72 / tipus d’interès% = num. d’anys per doblar els teus diners!

72/9 = 8 anys

En 8 anys un inversor pot doblar la seva inversió si diposita els seus diners a l’S&P500. Això és, és clar, assumint que el% de creixement interanual compost segueixi en la seva mitjana del 9%. Aquesta és la màgia de la fórmula.

Vegem ràpidament la construcció de la fórmula, i entendrem de seguida el perquè.

La poderosa força, emana de l’augment exponencial del capital que es manifesta per la reinversió dels rendiments obtinguts, de manera que aquests rendiments produeixen al seu torn, rendiments multiplicadors, segons la fórmula:

Capital inicial (1 + i) ^ n = capital final

on i = tipus d’interès o retorn i n = al nombre d’anys

En el nostre article sobre l’arbre i l’interès compost podràs veure més en detall d’on surt la fórmula.

En l’exemple que ens ocupa podem comprovar que:

(1 + 9%) ^ 8 = 2, el que ens reconfirma que en 8 anys doblem el capital (o guanyem el 100% que és el mateix)

Però en aquest post, ens interessa ressaltar com es mostra aquesta força tan poderosa en el temps, el podem veure a les taules següents.

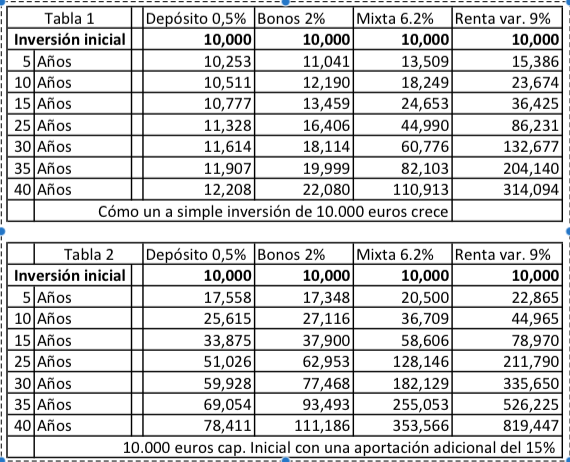

Vegem dos supòsits, relacionats amb part dels nostres serveis a Inbestme. Com evoluciona una inversió inicial de 10.000 euros al llarg dels anys (taula 1). Veiem, com avui en dia, amb els tipus per terra, ni un dipòsit ni la renda fixa són alternatives reals per treure un rendiment als nostres estalvis. Veiem com un inversor disposat a acceptar les regles de la renda variable (i la seva volatilitat implícita) obtindria un capital en 40 anys, de més de 314.000 € (doblant, com ja hem vist al cap de 8 anys). Veiem en la mateixa taula, que amb un perfil mixt, un inversor pot obtenir una revaloració més que raonable, acumulant en total, uns 110.000 €.

A la taula 2 veiem una aproximació molt més atractiva, és la que resulta d’aportar, a part de la quantitat inicial, una quantitat addicional de 1.500 euros anuals. En aquest cas la quantitat es converteix en xifres que poden perfectament ajudar a tenir una jubilació acceptable. De nou, un inversor amb un perfil mixt o “equilibrat” (60% renda variable, 40% renda fixa) acumularia, ajudat per “la força”, una quantitat que supera els 350.000 €, mentre que un perfil agressiu (100% renda variable) superaria els 800.000 euros. Un inversor privat, que sigui capaç de batre el mercat només amb un + 0,65% anual, arribaria al milió d’euros (és el nostre objectiu en les carteres personalitzades).

El gran avantatge d’invertir una quantitat addicional cada any, és que, estarem invertint en diferents moments del mercat, el que ens garanteix en si mateix, una rendibilitat addicional i disminueix el nostre risc de forma significativa.

Però, aquesta força poderosa, també la podem patir en un altre component de les nostres inversions, pel costat dels costos.

Imaginem un servei d’inversió que ens costa un 2% addicional sobre un altre servei: aquest cost addicional vindria de la combinació de la comissió de l’assessor financer, més els costos de transacció, i els costos implícits dels fons (que poques vegades es posen de rellevància). Doncs aquest 2%, en ser també acumulatiu, se’ns menjaria al voltant de 50.000 € dels nostres guanys.

I és que aquesta força poderosa, tant es manifesta quan parlem de rendiments com quan parlem de costos, per aquest poderós procés acumulatiu que es manifesta amb el temps. Els costos associats a la inversió han de ser una de les prioritats de l’inversor en el procés de decisió.

La “força” és sobretot una força temporal, és a dir relacionada amb el temps. Només cal mirar l’impacte que té esperar i començar 10 anys més tard. Si comparem les xifres per 30 i 40 anys, a la taula per cada columna, podem observar per exemple com un inversor “equilibrat”, obté el mateix capital que un inversor agressiu si comença 10 anys abans i segurament amb menys sobresalts.

Si tens clares les teves necessitats i objectius financers i vols començar a fer les primeres passes en el món de la inversió, les nostres carteres Inbestme Strategic són una excel·lent manera de començar. En elles combinem òptims portafolis, amb ETFs de diferents tipus d’actius i mercats. Ara pots ser un reeixit inversor i només a partir de 5.000 €.

Coneix el teu perfil d’inversió i comença a invertir amb nosaltres com més aviat millor. El temps i la disciplina, són els millors aliats per a l’inversor disciplinat.