Quins paràmetres considera inbestMe per optimitzar la distribució d’actius?

En un article anterior vam veure com un gestor de carteres, tot i utilitzar instruments passius (ETF), està obligat a prendre una decisió de com optimitzar la distribució d’actius d’una cartera. Pot optar per diferents estils de distribució dins de la gestió de carteres amb instruments indexats, almenys amb ETFs. Amb ETF (fons indexats-passius cotitzats) es poden construir carteres extremadament diversificades i eficients. En inbestMe, en els nostres diferents plans de carteres, tenim en compte els següents paràmetres:

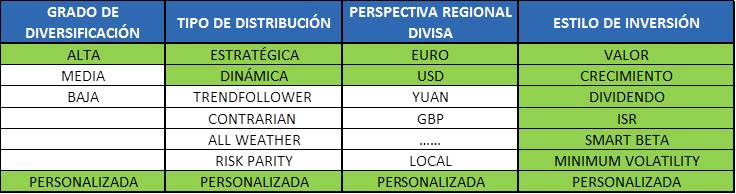

La distribució d’actius en inbestMe, en verd les opcions disponibles.

Aquesta llista de paràmetres i classificació és només il·lustrativa, és a dir, segurament algú podria plantejar un altre tipus de classificació o afegir altres visions adicionales1. El quadre, doncs, no és més que una simplificació que ens serveix per diferenciar cada servei dins inbestMe i les opcions que té un inversor. Aquí repassarem què entenem per les tres primeres columnes del quadre, grau de diversificació, tipus de distribució i perspectiva regional / divisa i com encaixen amb els nostres diferents plans de carteres.

Distribució d’actius i grau de diversificació.

Per grau de diversificació, ens referim a tots els actius o classes d’actius considerem en la nostra distribució. Totes les nostres carteres tenen una alta diversificació ja que combinem entre 10 i 12 ETFs diferents. Aquesta és un dels avantatges d’utilitzar ETF ja que ens permet considerar gairebé qualsevol tipus d’actiu. Aquesta característica és comuna per a tots els nostres serveis i ens diferencia clarament d’altres serveis o robo advisors que fan servir de 4 a 5 actius únicament. Les nostres carteres advanced permeten personalitzar i ampliar encara més aquesta diversificació.

Tipus de distribució d’actius.

En inbestMe considerem de forma estàndard 2 tipus de distribució.

Distribució d’actius estratègica (inbestMe strategic): el nostre comitè d’inversió per a les carteres Strategic estableix com ha de ser la millor distribució estratègica per als propers 12 a 24 mesos. Aquesta regla no és estàtica, és a dir, el nostre comitè d’inversió pot decidir en qualsevol moment ajustar els pesos dels diferents actius o fins i tot afegir noves classes d’actiu si ho considera oportú. En aquest sentit és contraposada a una visió “all weather” 2, molt més estàtica i pensada per minimitzar la gestió. A tall d’exemple des del 2013 des que tot va començar, hem canviat almenys 5 vegades les carteres strategic.

Distribució d’actius tàctica (inbestMe dynamic): en aquest tipus de carteres, el comitè revisa almenys mensualment la situació del mercat i pot prendre decisions de canvis addicionals tàctics sobre la distribució estratègica. L’objectiu d’aquests canvis tàctics pot ser tant augmentar la rendibilitat com reduir la volatilitat en determinats moments de mercat. El comitè d’inversió de inbestMe s’auto limita els canvis al 50% sobre la distribució estratègica (inbestMe Strategic).

Distribució d’actius i perspectiva regional.

En inbestMe entenem que per tenir una cartera ben diversificada cal oblidar-se de la perspectiva local. Per exemple, ¿Quin sentit té, per molt espanyols que siguem, invertir només en l’IBEX 35 quan tenim al nostre abast el món sencer? Com europeus, quin sentit té invertir només a Europa quan tenim tot el món al nostre abast? És per això que en inbestMe combinem el nostre alt grau de diversificació i el tipus de distribució, amb dos possibles perspectives regionals. Una de les raons principals és tenir controlat el risc de divises en les nostres carteres segons sigui la perspectiva de l’inversor. Contemplem doncs de forma estàndard dues perspectives regionals:

– Europea amb EURO com a divisa base, en principi més adequat per a un europeu.

– Americana o dòlar com a divisa base, en principi més adequada per a qualsevol inversor que, independentment d’on estigui basat, prefereixi tenir una exposició més “americana”.

La nostra distribució d’actius té en compte la perspectiva regional per controlar l’exposició màxima desitjable a divisa. L’exposició a divisa queda limitada al 25% en els perfils més alts i és nul·la o molt limitada en els perfils baixos. Per a això utilitzem, quan sigui necessari, ETF amb cobertures de divisa per tenir sota control aquesta exposición.Aun així, a les nostres carteres inbestMe advanced un client pot personalitzar la seva perspectiva regional o de país corregint (amb certs límits) la distribució regional.

Una distribució d’actius amb molt alt grau de personalització.

Amb totes aquestes combinacions vam aconseguir donar un molt alt grau de personalització als nostres potencials clients. En la taula següent resumim els tipus de distribució segons el pla de carteres

En un altre post entrarem més en detall en les opcions de inbestMe advanced.

Nota 1: si algú aprofundir en diferents estratègies de distribució d’una cartera li pot interessar la lectura d’aquest llibre: “Global Asset Allocation. A survey of the world ‘s top investment strategies de Meb Faber “. Per cert el propi autor sovint regala el seu llibre a la seva pàgina web només per registrar-se. Cal tenir en compte que aquestes distribucions estan fetes des d’una perspecitva “americana”.

Nota 2: el concepte que hi ha darrere d’una distribució d’actius “all weather” és que sigui raonablement bona per a “qualsevol temps”. Un altre nom per a aquest tipus de distribució és “The Permanent Portfolio”, dissenyat per Harry Browne, i que es basa en una distribució molt senzilla en 4 actius. Podeu veure una explicació d’aquesta distribució en el llibre que s’esmenta a la nota 1. Utilitzant aquest concepte s’han fet múltiples versions. L’objectiu final és tenir una cartera sense manteniment i que es comporti (relativament) bé en qualsevol situació, el risc és que hi hagi d’esperar molt en funció del moment d’entrada. Qui vulgui aprofundir sobre aquest tema li pot interessar la lectura de: “Deep Risk: How History INFORMS Portfolio Design, de William J. Bernstein”