En aquest article analitzem si els dipòsits són suficients per a aconseguir els teus objectius financers de llarg termini i que la inflació no es mengi els teus estalvis.

Índex de contingut

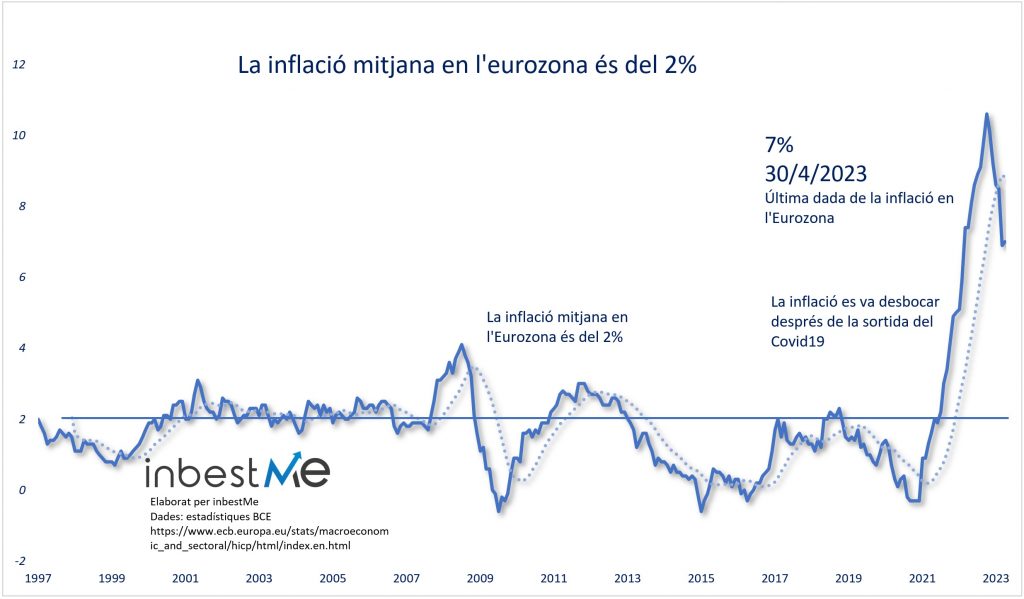

ToggleLa inflació mitjana a llarg termini és del 2%.

Com tots sabem en aquests moments la inflació a Europa està en el 7%. És cert que la inflació es va desbocar després de la sortida de la Covid i els bancs centrals estan lluitant per a atallar-la i segur que en alguns mesos baixarà.

Però mirem al problema de la inflació amb un prisma més llarg. Com veiem en el gràfic de més amunt, la mitjana de la inflació a llarg termini se situa entorn del 2%. Aquesta és una referència que no hauríem d’oblidar en dos sentits:

- La inflació mitjana és molt més baixa que l’actual i en això podem ser optimistes.

- Així i tot, un 2% d’inflació, implica que en deu anys perdem un 22% del nostre poder adquisitiu o un 64% en vint-i-cinc anys.

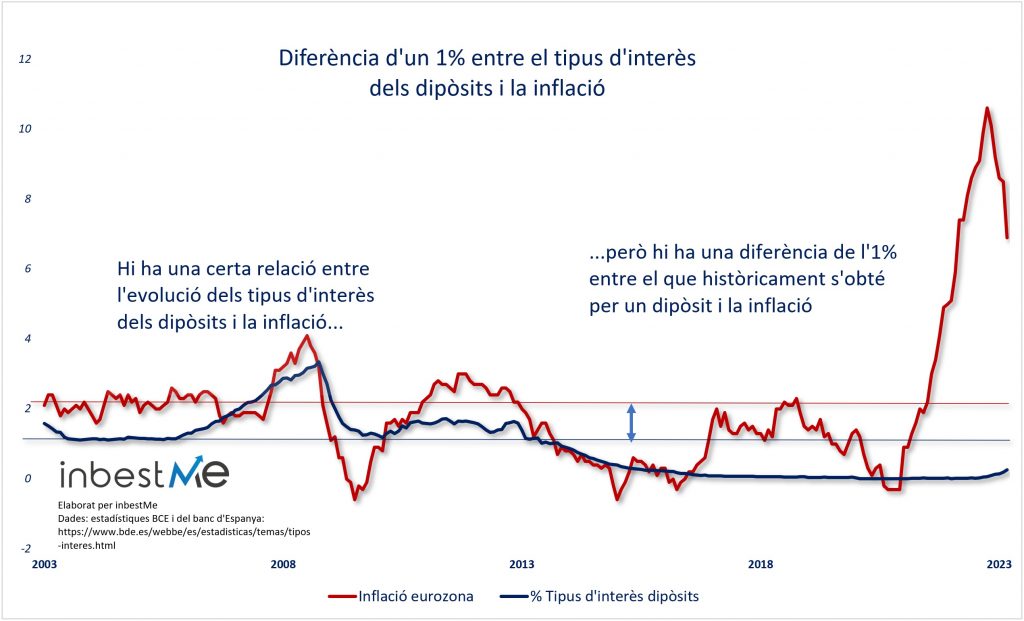

Hi ha una diferència històrica mitjana entre els tipus dels dipòsits i la inflació de l’1%

Si mirem les estadístiques que publica el Banc d’Espanya veurem que hi ha una diferència important entre el que podem obtenir per un dipòsit i la inflació.

En el gràfic superior comparem la dada de la inflació mitjana en l’Eurozona i el tipus d’interès mitjà dels dipòsits a Espanya (tots dos representats per les línies horitzontals).

Veiem que hi ha una certa relació entre la seva evolució. Però, sempre hi ha una diferència d’un 1% entre què històricament podem obtenir per un dipòsit i la inflació.

És un fet: històricament ha estat molt difícil obtenir rendiments per inversions sense risc (sigui un dipòsit o un compte remunerat) amb un rendiment igual a la inflació.

La Cartera Estalvi pot ajudar?

Aquesta secció pot ser més curta

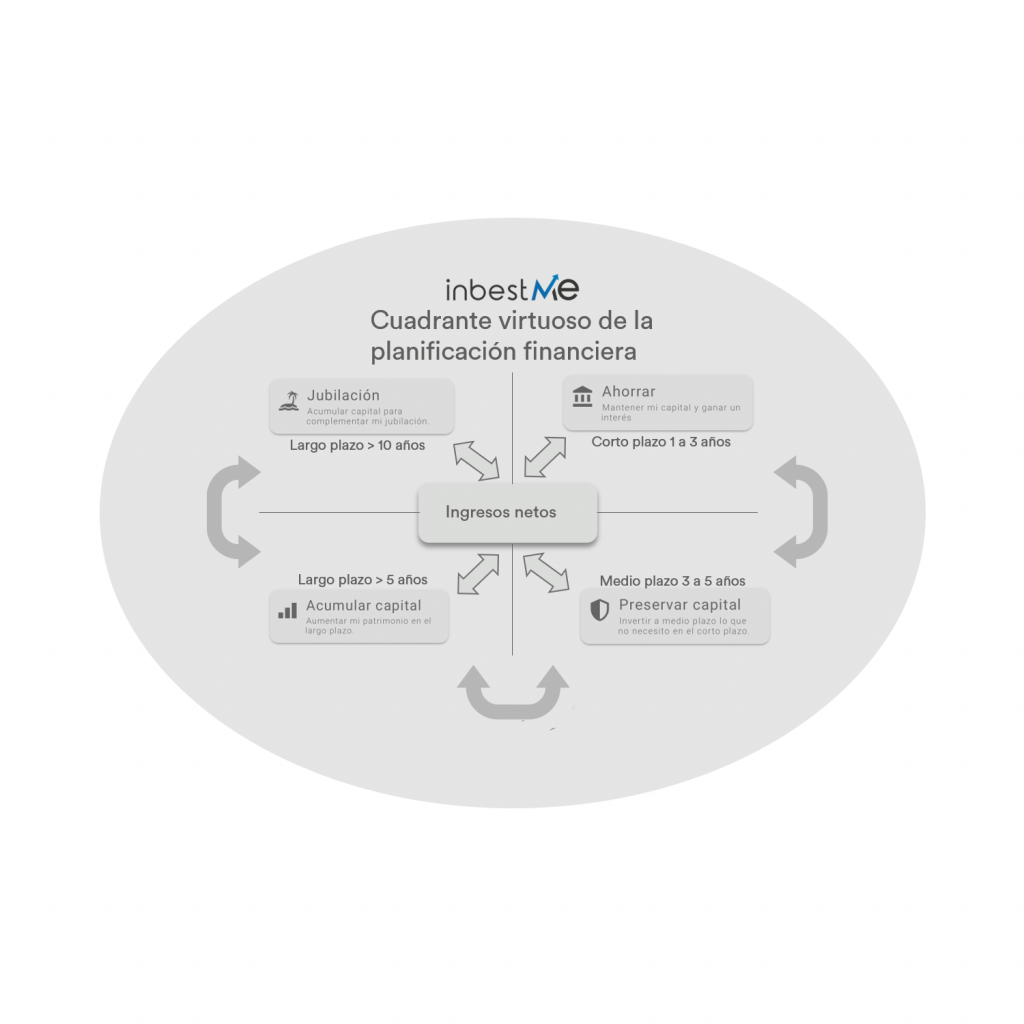

El desembre del 2022 vam llençar la Cartera Estalvi d’inbestMe que està tenint una molt bon acolliment entre els nostres clients, però també atraient uns altres. Per a inbestMe, tal com ho expliquem en la seva presentació, va ser un assoliment el fet de poder oferir aquesta cartera perquè encaixava perfectament amb la visió de poder completar el que denominem el quadrant virtuós de la planificació financera.

Ara mateix creiem que la Cartera Estalvi té unes característiques i avantatges únics en el mercat (no coneixem que hi hagi un servei similar en el mercat) pel seu:

- Rendibilitat interessant (2,65% en euros/4,55% en dòlars i variable cap amunt mentre pugin els tipus d’interès)

- flexibilitat en els imports a invertir (des de 1.000 € sense límit),

- flexibilitat en temps (no hi ha un termini),

- disponibilitat (en cinc dies hàbils) i

- fiscalitat: no es paguen impostos sobre les plusvàlues fins que no es retira els diners, podent a més traspassar en el cas de fons a altres fons o carteres, diferint la fiscalitat (a l’extrem indefinidament). Aquest aspecte és especialment rellevant en el llarg termini, com veurem més endavant.

Aquestes característiques la fan ideal per a obtenir una rendibilitat en:

- Un fons d’emergència: la part del fons d’emergència que no necessitem en el dia a dia pot estar rendint al 2,65%.

- Els estalvis o objectius de curt termini d’1 fins a tres anys: estalviar per a un cotxe, l’entrada del pis que ja hem decidit comprar i estem esperant els tràmits, una reserva de diners per al màster dels nostres fills que comença en dos anys, el cost de la reforma d’un habitatge que començarà en 1 o 2 anys, etc.

- Horitzons o objectius no definits: en aquest capítol poden entrar molts casos, des de la inversió ja decidida en un immoble, però que encara no he trobat, una empresa que té uns diners líquids que pot necessitar invertir en un període de temps d’1 a 3 anys no exactament definit, etc.

Això es correspondria amb el quadrant de dalt a la dreta del quadrant virtuós de la planificació financera que denominem “Estalviar: mantenir la meva capital i guanyar un capital” amb horitzons d’1 a 3 anys.

Per a tots aquests casos la Cartera Estalvi és ideal.

I és possible que amb la nostra Cartera Estalvi, quan la inflació es normalitzi, pugui obtenir un rendiment més pròxim a la inflació.

Però hi ha un problema. Fins i tot sent optimistes, pot ser que només aconseguim mantenir el valor nominal del nostre capital, no el valor real, com veurem més a baix.

Només estalviant pot no ser suficient per a aconseguir els teus objectius de mitjà o llarg termini

Seguim amb optimisme: imaginem que així fos que la nostra Cartera Estalvi aconseguís trencar la història. El quadre inferior mostra com, la Cartera Estalvi (un dipòsit no serviria perquè no tindria l’efecte de l’interès compost i pagaríem imposat any a any) fins i tot assolint igualar la inflació, no és la solució per a aconseguir els teus objectius de mitjà o llarg termini. Vegem per què.

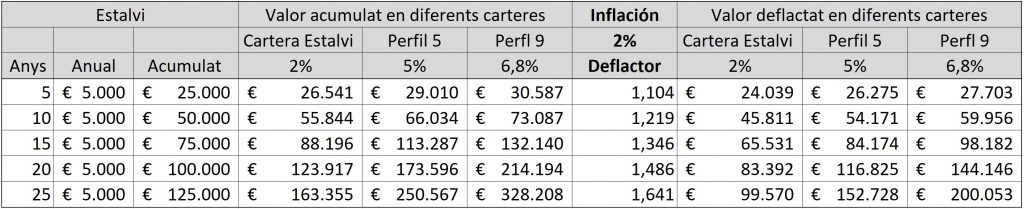

En la taula inferior vam mostrar càlculs a diversos anys per a un estalvi de 5.000 € anuals, pensat per exemple per a complementar la jubilació.

Si mirem al final de la taula, els 5.000 € anuals que acumulats a vint-i-cinc anys es converteixen en 125.000 € d’estalvi, una vegada deflactats són només 99.570 €, és a dir, 25.453 € menys que el nostre estalvi (i això sense tenir en compte l’efecte dels impostos, veure nota al final d’aquest post)! I això ocorre per a tots els períodes analitzats (5,10, 15, 20,25) encara que les diferències són més àmplies com més llarg sigui el període de càlcul.

Per què ocorre això? Potser no obtenim el mateix rendiment que la inflació? De nou per la inflació i el seu efecte acumulatiu que es deriva de l’efecte de l’interès compost.

Hem completat la taula superior amb dos exemples més: amb un perfil 5 al 5% i un perfil 9 amb un 6,8% de rendibilitat anual esperada respectivament. En aquests dos casos sí que arribem a acumular en vint-i-cinc anys 152.728 € i 200.053 € respectivament després de l’efecte de la inflació (que corresponen a 250.607 € i 328.208 € abans de deflactar).

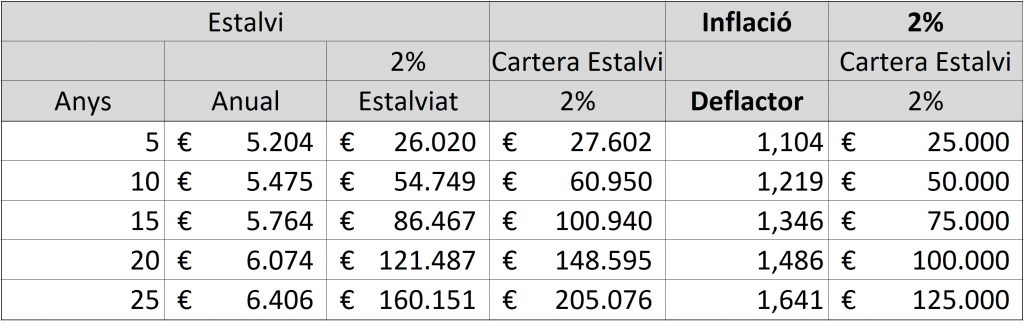

Només aconseguiríem mantenir el poder adquisitiu, si inflacionáramos anualment el nostre estalvi amb el mateix ràtio del 2% tal com veiem en la taula superior. És a dir, estaríem obligats a estalviar cada any un 2% més que l’anterior (a vint-i-cinc anys, una mitjana de 6.406 € en comptes dels 5.000 €). Com veiem assoliríem acumular: 205.076 € nominals que deflactats són de nou els 125.000 €.

En conclusió, hem il·lustrat clarament, que així com una Cartera Estalvi (malgrat els seus clars avantatges respecte a altres opcions) pot ser útil per a objectius de curt termini, no és suficient per a aconseguir objectius de llarg termini. La inflació exigeix prendre més riscos que permetin augmentar la rendibilitat per a obtenir superar clarament l’efecte de la inflació. Això és més necessari com més llarg sigui l’horitzó, ja que l’impacte s’aguditza com més anys passen.

La bona notícia és que com més llarg sigui l’horitzó, menys rellevant és la volatilitat del mercat, amb la qual cosa això de prendre més riscos es relativitza. O fem això o estem forçats a estalviar cada vegada més i, així i tot, al final acumularem menys capital que prenent riscos superiors. Els 125.000 € continuen estant molt per sota dels 152.728 € o 200.053 € que recordem s’han aconseguit amb menys esforç d’estalvi. L’altra opció és baixar el nostre nivell de vida en el futur quan ens jubilem.

Et recomanem que tinguis en compte aquests aspectes i busquis combinar diferents comptes i fer una planificació estratègica per a aconseguir més fàcilment els teus objectius financers. Descobreix el teu perfil de risc.

Annex

Nota important: en els càlculs anteriors hem menyspreat l’efecte dels impostos per a no complicar encara més l’anàlisi. Òbviament, aquest reduiria encara més el capital disponible al final de cada període, fent encara més difícil l’obtenció dels objectius a llarg termini només “estalviant”.

En les taules anteriors hem assumit una rendibilitat d’una cartera estalvi equivalent a la inflació. Aquest escenari és poc probable perquè, com ja hem dit històricament, és molt difícil obtenir rendiments per inversions sense risc (sigui un dipòsit o un compte remunerat), equivalents a la inflació. Tenim l’esperança que la nostra cartera estalvi estigui més pròxima, però és probable que no sigui així.

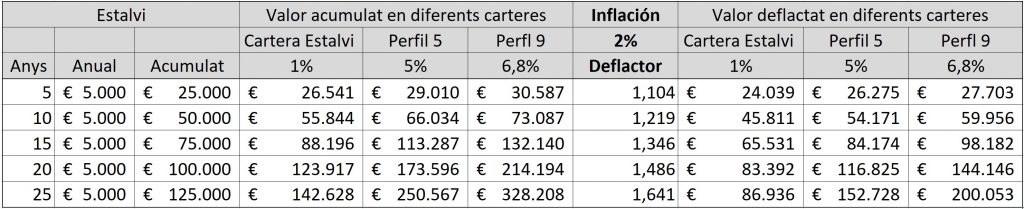

En aquesta nova taula hem reduït a l’1% (per a ser més realistes del que pot ocórrer segons la història) el rendiment de la cartera estalvi, la qual cosa fa reduir encara més el valor deflactat a 86.936 € a vint-i-cinc anys.