Com ja comentem quan presentem la nova Cartera Estalvi, aquesta té una TIR (rendiment anualitzat) coneguda amb un molt alt grau de confiança, la que publiquem a cada moment, però és una TIR variable en funció dels tipus d’interès oficials en la zona Euro i dels tipus oficials de la FED als EUA. En aquest post vam mostrar com calcular la TIR variable de la Cartera Estalvi.

Recentment, anunciem precisament un increment de les TIRs de les Carteres Estalvi:

- La Cartera Estalvis en Dòlars al 4,30%

- La Cartera Estalvis en Euros al 2,40%

En aquest enllaç pots consultar la TIR actualitzada de les Carteres Estalvi.

Índex de contingut

ToggleCàlcul estimat de les TIRs variables de les Carteres Estalvi

El punt de partida per a calcular la TIR estimada és conèixer els tipus oficials dels bancs centrals:

En el moment d’escriure aquest article i després de les recents pujades (entorn del 15/12/2022) aquests són:

- FED funds rates (low level) 4.25%

- Facilitat de dipòsit o €STR: 2.00%

Aquests serien els Benchmarks dels fons monetaris que seleccionem.

Però abans de poder fer el càlcul hem de tenir altres factors:

- Per l’experiència, sabem que aquests fons aconsegueixen obtenir una TIR o rendiment anualitzat bruta propera, però al voltant, diguem-ne, a un 0,10% per sota.

- El TER mitjà dels fons monetaris que utilitzem està al voltant del 0,13% (exemple BCE/EURO).

- Els costos màxims addicionals de cartera estalvi són:

- 0,25% comissió de gestió d’inbestMe (prenem la comissió màxima).

- 0,11% comissió de custòdia (o trading/custòdia en el cas dels ETFs).

| Concepte | FED/USD | BCE/EURO* |

| Tipus oficial 15/12 (1) | 4,25% | 2,00% |

| -Desviació estimada (2) | -0,10% | -0,10% |

| -Bid/Ask spread (3) | -0,05% | |

| TIR bruta Efec. estimada (4) | 4,10% | 1,90% |

| -TER fons (5) | -0,13% | -0,13% |

| TIR neta (6) | 3,96% | 1,77% |

| -Comissió gestió (7) | -0,25% | -0,25% |

| -Custòdia/Trading (8) | -0,11% | -0,11% |

| TIR variable est.(9) | 3,60% | 1,41% |

| TIR var.publicada (10) | 3,60% | 1,40% |

En la taula superior podem observar com arribem al càlcul estimat de les TIRs variables publicades recentment. Com veiem tenim tendència a publicar una TIR arrodonida (als 5pb) i en general una mica inferior a l’estimada, sobretot després de produir-se canvis en els tipus oficials.

Un dels factors que condiciona el càlcul, és la desviació estimada entre la rendibilitat realment obtinguda pels fons monetaris i el tipus d’interès. El comitè d’inversió està constantment supervisant tant els fons seleccionats com altres fons candidats per a optimitzar aquesta diferència i maximitzar la rendibilitat de la Cartera Estalvi. Per la nostra experiència aquesta diferència pot ser més ajustada, però cada vegada que hi ha hagut un canvi de tipus aquest diferencial pot ser més alt uns dies per a anar-se reduint-se després.

Això se supervisa setmanalment com veurem a continuació.

* Aquest és el càlcul per a la cartera d’estalvi en fons monetaris Euro. Per simplicitat no hem inclòs el càlcul per a la cartera de ETFs. Els conceptes serien els mateixos que intervenen en la columna de “FED/USD” però adaptat al BCE/EURO. La TIR variable resultant per a la versió en Euros/ETFs és molt semblant a la de fons monetaris en EURO.

Càlcul setmanal real de les TIRs variables

El comitè d’inversió d’inbestMe fa un seguiment setmanal dels fons i ETFs monetaris que usem per a comprovar que les TIRs actuals es corresponen amb les estimacions. En cas que el càlcul real variï en més de 10pb (0,10%) a dalt o cap avall durant un mes, faríem una comunicació addicional als nostres clients.

| Concepte | FED/USD | BCE/EURO |

| TIR ponderada efectiva fons (11) | 4,08% | 1,95% |

| -TER fons (5) | -0,11% | -0,13% |

| -Bid/Ask spread (3) | -0,05% | |

| TIR neta (6) | 3,92% | 1,82% |

| -Comissió gestió (7) | -0,25% | -0,25% |

| -Custòdia/Trading (8) | -0,11% | -0,11% |

| TIR variable efectiva (12) | 3,56% | 1,46% |

| TIR var.publicada (10) | 3,60% | 1,40% |

| Diferència efectiva-publicada (13) | -0,04% | +0,06% |

Per a poder fer aquesta comunicació, el comitè d’inversió d’inbestMe ha previst el següent mecanisme.

El càlcul es torna a fer de nou, però en comptes de partir dels tipus oficials, que és l’única cosa que pot variar respecte al càlcul estimat, el fem partint i ponderant el rendiment publicat efectiu dels fons al final de cada setmana.

En la taula superior hem simulat un d’aquests càlculs setmanals amb dues possibles situacions:

- per al cas FED/USD, el comportament és finalment una mica inferior a l’esperat, i provoca que la TIR variable efectiva és del 3,56% en comptes del 3,60% pel fet que la TIR ponderada efectiva dels fons és 2pb inferior (en l’exemple 4,08% en comptes de 4,10%)

- per al cas BCE/Euro, el comportament és finalment una mica superior a l’esperat, i provoca que la TIR variable efectiva és de l’1,46% en comptes de l’1,40% pel fet que la TIR ponderada efectiva dels fons és 5pb superior (en l’exemple 1,95% en comptes d’1,90%).

Aquest càlcul, com dèiem, es revisa cada setmana. A part del càlcul setmanal, també computem el càlcul mensual. En el cas que aquestes variacions es confirmin en un mes sencer, és quan consideraríem una publicació extra als nostres clients, en el cas que aquestes superin el 0,10% a dalt o a baix. Per exemple, en tots dos casos no faríem cap publicació extra, simplement ajustarem la TIR variable en l’àrea de client.

Rendibilitat esperada i TIR variable

En inbestMe usem dos conceptes quan parlem de rendibilitats de les nostres carteres.

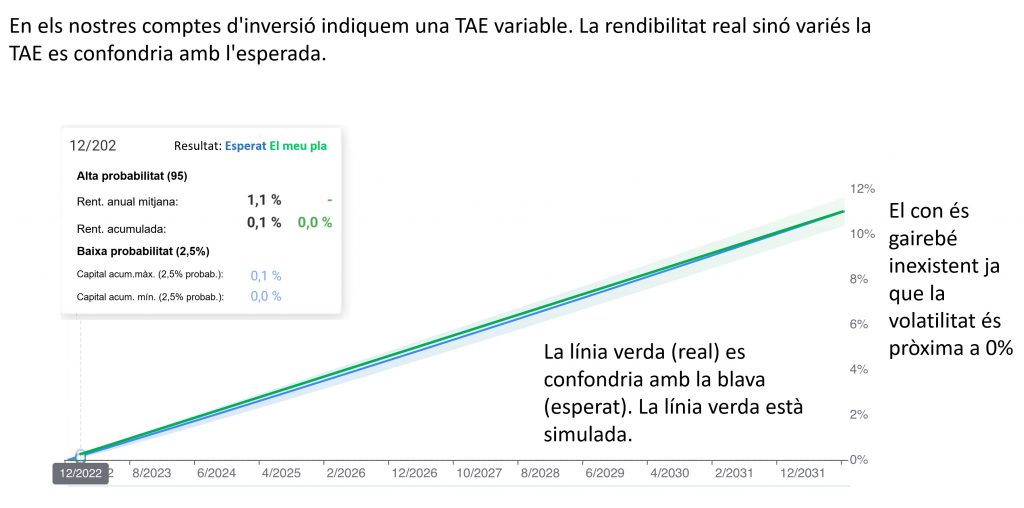

Per als comptes d’inversió, sigui de fons indexats, ETFs o plans de pensions, utilitzem la terminologia de rendibilitats esperades i vam mostrar la variabilitat que pot haver-hi sobre aquestes rendibilitats esperades.

Aquesta variabilitat està lligada a la volatilitat històrica de les rendibilitats esperades. La volatilitat és més alta com més sigui l’exposició al risc (altura del con en el gràfic), és a dir, com més alt sigui el perfil (els nostres perfils van del 0 al 10). La rendibilitat esperada és en realitat la “mitjana” esperada de les rendibilitats de la cartera a llarg termini. Per definició, serà molt poc probable que en un any vegem aquesta rendibilitat en el nostre compte. Serà més aviat al llarg del temps que veurem com es va consolidant aquesta rendibilitat (amb un grau de confiança del 95%). Veure més detalls en el gràfic superior.

Per a les Carteres Estalvi usem la terminologia de TIR variable. Aquesta TIR, si no canvien els tipus oficials, no variarà. Però en l’entorn que estem ara mateix amb previsions de pujades sí que és susceptible que variï. Si els tipus d’interès no varien en un any, és una certa per a enguany amb un grau de confiança pròxim al 100%. Aquesta és la gran diferència: la falta de volatilitat dels fons monetaris que utilitzem fa que sigui possible “fixar” una TIR amb una certesa molt alta, i només subjecta als ajustos mínims comentats en els paràgrafs anteriors.

Posem un exemple, si un client inverteix l’1/1/2023 100.000 € en una cartera estalvi amb la TIRconeguda ara mateix (1,40% 21/12/2022) obtindria 101.400 € (100.000 + (100.000X 1,4%)) amb un grau de confiança del 99% (diguem 50 Euros a dalt o a baix).

Com la TIR canviarà si els tipus d’interès pugen o baixen la denominem TIR variable: tantes variacions com el BCE canviï els tipus oficials. Seguint amb l’exemple anterior, si els tipus d’interès pugessin un altre 0,50%, per simplicitat a mitjan 2023 (30/6/2023) i la nova TIR calculada (seguint els exemples anteriors) se situarà en l’1,90% el mateix inversor d’abans obtindria 101.650 € (100.000 + (100.000 X 1,4%/2)) + (100.000 X 1,9% /2) amb una TIR mitjana resultant de l’1,65%.

Consulta aquí si t’interessa saber quina és l’ESTIMACIÓ DE LA TIR VARIABLE DE LA CARTERA ESTALVI EN EUROS.

Consulta aquí si t’interessa saber quina és l’ESTIMACIÓ DE LA TIR VARIABLE DE LA CARTERA ESTALVI EN DÒLARS.

Seguint amb l’analogia, d’alguna manera, en totes dues anàlisis estaríem estimant la rendibilitat esperada a tres anys de les Carteres Estalvi amb la projecció de l’evolució dels tipus d’interès.

Annex I: més detalls sobre els conceptes utilitzats en els càlculs

- Tipus oficial: aquest és el tipus d’interès oficial establert pels bancs centrals. El “Federal Reservi System”, sovint denominat la FED en anglès o «la Reserva Federal», és el banc central dels Estats Units i qui estableix els tipus oficials per al Dòlar. El Banc Central Europeu (BCE) és qui estableix els tipus oficials per a l’Euro.

- Desviació estimada: aquesta és la diferència que estimem pot existir entre les rendibilitats que generaran els fons monetaris o ETFs i els tipus oficials. Seria semblant al tracking difference en un fons indexat. No utilitzem aquest concepte perquè, estrictament parlant, els fons o ETFs que utilitzem en les Carteres Estalvi no són indexats. A més, aquest seria la diferència addicional que cal afegir al TER (5) per a igualar el rendiment real amb el tipus d’interès oficial (1).

- Bid/*Ask spread: quan es compren i venen ETFs (com en qualsevol acció) existeix una diferència entre el preu de compra (bid price) i el de venda (ask price). Aquesta diferència pot reduir la rendibilitat.

- TIR bruta efectiva estimada: seria el càlcul resultant de (1)-(2)-(3) o la TIR bruta (abans de despeses) efectiva estimada.

- TER fons: Total Expense Ràtio (TER) és el cost dels fons o ETFs monetaris. (5) + (2) seria assimilable al “cost total d’un fons indexat” si aquests fossin indexats.

- TIR neta: (4)-(5) és la TIR neta efectiva abans de la resta de comissions

- Comissió de gestió: és la comissió de gestió d’inbestMe. La comissió de gestió d’inbestMe va del 0,12% al 0,25% en funció del volum. Sempre utilitzem el cost major per a fer aquests càlculs, per tant, inversors amb comptes superiors a 100.000 € haurien de tenir unes dècimes addicionals de rendibilitat.

- Custòdia o trading: és el cost de la custòdia de GVC Gaesco per als comptes de fons d’inversió o el cost de trading i custòdia per als comptes de ETFs.

- TIR variable estimada: (6)-(7)-(8) és la millor estimació que podem fer de la TIR variable.

- TIR variable publicada: és la TIR variable estimada (9) arrodonida.

- la TIR ponderada efectiva dels fons: és el resultat de ponderar la TIR de cada fons setmanalment pel seu pes en el compte. És l’equivalent de (4) TIR bruta efectiva estimada però afinada de manera setmanal amb les dades reals.

- TIR variable efectiva: és l’equivalent de (9) però afinada de manera setmanal amb les dades reals.

- Diferència efectiva-publicada: és la diferència si n’hi hagués entre (10) i (12) i tendirà a ser 0. En l’àrea de client el client sempre tindrà el càlcul més ajustat que tinguem disponible.